La última vez que hablamos de fondos de bonos seguros, recomendé una alternativa poco convencional: mi colchón. Era junio de 2022. Las tasas de interés estaban subiendo, los precios de los bonos cayendo en picada, y nosotros, los contrarios, estábamos inteligentemente sentados en importantes posiciones de efectivo.

El reflexivo lector William escribió preguntando sobre el uso de fondos de bonos a corto plazo como "equivalentes de efectivo". Después de todo, ¿no sería mejor algo de rendimiento que nada de rendimiento?

No. Los fondos de bonos a corto plazo no eran rival para mi colchón, que no cotiza de forma inversa a las tasas de interés. Los precios de los bonos y las tasas de interés son un vaivén inverso: cuando las tasas suben, los precios de los bonos bajan y cuando las tasas bajan, los bonos suben.

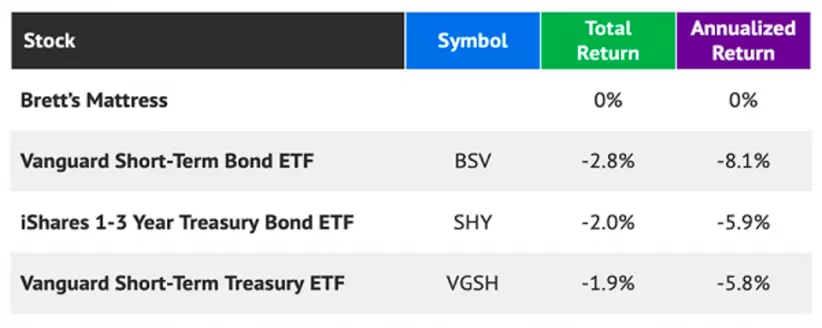

El dinero en efectivo superó a los tres fondos de bonos seguros que utilizamos como ejemplos de precaución. Acá está el rendimiento de cada "vehículo" en los cuatro meses siguientes:

Recordá que sólo hay dos factores que determinan la dirección del precio de cualquier bono:

- Riesgo de duración: Unas tasas futuras más altas son bajistas para los precios de los bonos. Suben las tasas, bajan los precios. Las tasas futuras más bajas son alcistas. Tasas a la baja, precios al alza.

- Riesgo de crédito: ¿Cuál es la probabilidad de que el emisor del bono implosione y no pueda devolvernos el dinero en el futuro?

El riesgo de crédito no es una preocupación con estos fondos de bonos seguros. Especialmente con iShares 1-3 Year Treasury Bond ETF y Vanguard Short-Term Treasury ETF que incluyen bonos del Tesoro estadounidense. Si el Tío Sam se mete en un aprieto, ¡simplemente imprimirá más dinero!

El problema es que la característica de "corto plazo" de estos fondos no ayuda cuando las tasas a corto plazo están subiendo rápidamente. Como ocurrió en 2022.

Afortunadamente, estamos en gran medida fuera de ese lío de la subida de tasas. Sobrevivimos al gran mercado bajista de bonos de 2022-23 escondiéndonos en efectivo. Ahora, es el momento de jugar a la ofensiva.

Mi forma favorita de aprovechar este cambio es a través de los bonos a largo plazo. La Reserva Federal de EE.UU. está decidida a dejar las tasas a corto plazo más altas durante el tiempo que sea necesario para reducir la inflación. Lo que significa ralentizar la economía. Lo que a la larga hace que las tasas a largo plazo bajen aún más desde acá.

Esto se traduce en un aumento de los precios de los bonos a largo plazo y de los fondos de bonos. La semana pasada analizamos en estas páginas las posibles opciones, algunas de las cuales ofrecen una excelente rentabilidad del 10%.

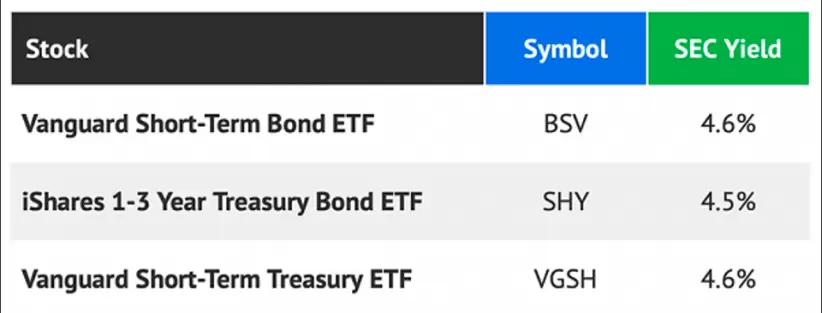

Los bonos a corto plazo también deberían ir bien. El "riesgo de duración" debería estar limitado, ya que la Reserva Federal dejó de subir las tasas a corto plazo. Lo que significa que podemos volver a poner en modo "luz verde" a Vanguard Short-Term Bond ETF , SHY y VGSH. Los inversores en rentas que busquen un lugar donde esconder efectivo deberían hacerlo bien en estos fondos.

Si visitás un sitio web financiero convencional, probablemente te va a decir que BSV sólo rinde un 2,5%. BS. Cito el rendimiento SEC, que es el que utilizan los profesionales.

Utilizá siempre el rendimiento SEC cuando evalues fondos de renta fija. Se trata de la estadística de distribución desarrollada por la propia Securities and Exchange Commission para respaldar una medida de rendimiento más real. El rendimiento de los últimos doce meses, que se cita perezosamente, se queda "obsoleto" rápidamente. Las cosas cambian en un abrir y cerrar de ojos en Bondland.

El rendimiento SEC refleja el interés que el fondo ganó, menos los gastos, en los últimos 30 días. Es la mejor guía para nosotros hoy y mañana, mucho mejor que el pago TTM. Para los rendimientos de los bonos, queremos saber dónde iremos, no dónde hemos estado.

Para obtener un poco más de rendimiento, considerá SPDR Bloomberg 1-3 Month T-Bill ETF, que cuenta con un 5,2% SEC Yield. Tené en cuenta que BIL es, por definición, a corto plazo. Lo que significa que cuando la Reserva Federal reduzca las tasas, BIL también recortará sus pagos.

Dicho esto, es bueno tener un lugar fiable para guardar dinero en efectivo a corto plazo. El otoño pasado, nuestro "Dios de los Bonos" Jeffrey Gundlach aconsejó a los inversores que no se preocuparan por la subida de tasas de entonces. En su lugar:

Comprar BIL para enfriarse también debería funcionar. Dicho esto, Gundlach actualizó desde entonces su consejo para favorecer los bonos de mayor duración. Cree que la economía se dirige hacia una recesión o ya está en una, lo que favorecerá la renta fija de mayor duración.

*Con información de Forbes US