La tendencia de las tasas de interés a dos años está a punto de cambiar. Cuando se invierta, el dividendo seguro y algo secreto del 7,4% del CEO de JPMorganChase, Jamie Dimon, se va a beneficiar directamente.

Ya vamos a resaltar el nombre y el ticker de mi fondo de bonos favorito para 2024. Primero, hablemos de por qué estamos hablando de él.

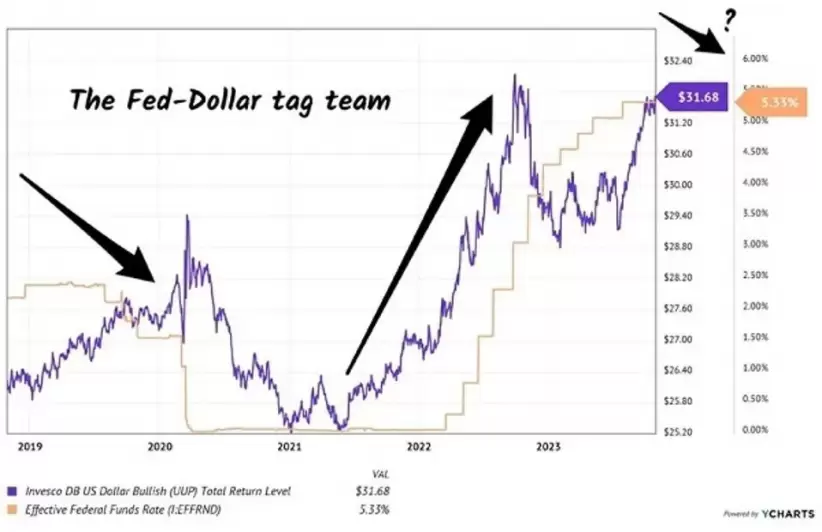

Durante dos años consecutivos, el dólar estadounidense subió sin cesar. El mérito (o la culpa) es de la Reserva Federal de Estados Unidos. Cuando la Reserva Federal sube, el dólar sube.

Pero se acerca un punto de inflexión. La Reserva Federal va a hacer una pausa en sus subidas de tasas de interés dentro de poco. Esto significa que el billete verde está cerca de un máximo, más o menos, porque se mueve junto con su mejor amigo, la tasa de los fondos federales. Quién lleva la delantera a quién es una discusión académica… ¡O una que se resuelve tomando unas copas!

En resumidas cuentas, cuando la Reserva Federal recorta, el dólar desciende:

Los recortes se producen porque va a terminar llegando una recesión. Cuando eso pase, las tasas de la Fed van a caer en picado. Irónicamente, cuanto más agresiva se muestre ahora la Reserva Federal, más moderada se va a mostrar al final. La razón es que Jay Powell y su equipo van a romper más cosas si intentan mantener las tasas más altas durante más tiempo y van a tener que hacer más limpieza cuando las bajen.

Llevamos 18 meses en el actual ciclo de subidas de tasas. Mi apuesta es que la economía no va a tardar mucho más en ralentizarse.

Por eso es probable que el dólar esté más bajo dentro de un año. Y eso encenderá un fuego bajo los bonos de los mercados emergentes.

Sí, un dólar débil es un gran catalizador para los bonos emergentes. Los países y las empresas extranjeras se endeudan con frecuencia en dólares y no en su propia moneda. Pero aún así tienen que pagar la deuda en su propia moneda, o comprar dólares para hacerlo, y un dólar más caro lo hace más difícil.

Se avecina una situación más favorable para 2024. Los contrarios deberíamos posicionarnos para un dólar más débil, que "va a sorprender a todos" los que sólo lean los titulares. Para eso, recurrimos a Dimon y a su ETF iShares JP Morgan USD Emerging Markets Bond (EMB).

EMB tiene un rendimiento del 5,2%, pero es demasiado bajo. El rendimiento SEC del fondo revela la verdad más dulce.

El "Rendimiento SEC" refleja el interés que el fondo ganó, menos los gastos, en los últimos 30 días. Es un cálculo más justo y exacto de lo que se gana actualmente y en el futuro que el rendimiento de los últimos doce meses.

Con el cálculo de la SEC, cambiamos nuestro enfoque del espejo retrovisor al camino que tenemos por delante. ¿Qué va a pagar EMB en los próximos 12 meses? El rendimiento SEC nos da un 7,4%. Ahora sí.

Con el billete verde tocando techo, EMB va a subir. Lo que significa ganancias de precio además de un pago del 7,4%, pagado mensualmente. ¡Perfecto!

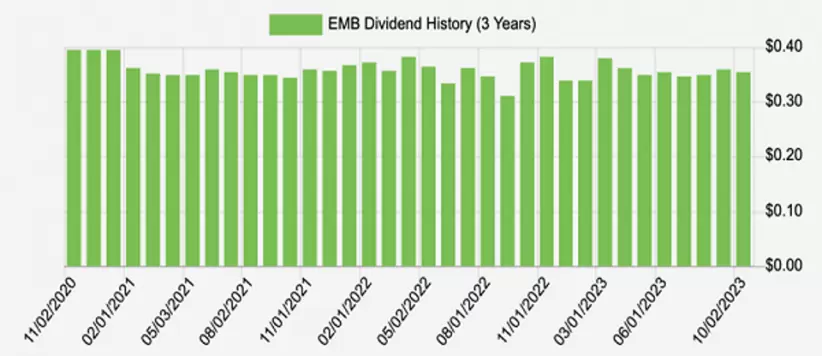

En cuanto al dividendo mensual, fluctúa un poco con los movimientos de la moneda. No es gran cosa. Sólo te aviso de que tu pago será relativamente estable, pero no perfecto:

Como inversores contrarios, nos encantan los puntos de inflexión en los mercados. Cuando el rebaño está convencido de que algo va a suceder, con frecuencia sucede lo contrario. ¿Un dólar más alto? Tal vez según el espejo retrovisor, pero el camino por delante indica lo contrario, lo que da a este 7,4% dividendo espacio para acelerar.

*Con información de Forbes US