Es septiembre, y las acciones se tambalean. Estamos justo a tiempo. Las semanas que se avecinan en el calendario nos proporcionaron a los calculadores contrarios algunas de nuestras mejores compras de dividendos de los últimos años. De hecho, dos de los últimos tres años, aprovechamos los meses de septiembre estacionalmente débiles para comprar a la baja.

En octubre de 2020, cuando al parecer el mundo estaba a punto de acabar, obtuvimos rendimientos de hasta el 10,8%. Un fuerte retroceso nos presentó valores, mientras que una Reserva Federal acomodaticia proporcionó combustible de seguimiento. Los precios subieron.

Y el año pasado, en noviembre de 2022, compramos bonos. No fue una elección popular, ¡todo el mundo los odiaba! Y funcionó a la perfección. Obtuvimos ganancias superiores al 9% en sólo tres semanas a través del ETF iShares 20+ Year Treasury Bond ETF

Este mes de septiembre también nos ofrece ofertas de dividendos. La rentabilidad del Tesoro a 10 años está rozando el techo del 4,3%.

Es el momento de comprar bonos

Las tasas son altas, y los inversores (irónicamente) odian los bonos vinculados a ellos. Irónicamente, nadie quiere bonos cuando pagan. Lo cual es perfecto para nosotros, los contrarios. Aceptaremos encantados esta posible operación de la década.

Al fin y al cabo, los buscadores de rentas se amontonan en los bonos después de que hayan subido. Compran mucho cuando los rendimientos de los bonos son bajos. Estos movimientos pueden resultar cómodos en ese momento, pero rara vez funcionan. Tomemos como ejemplo TLT, un popular fondo de bonos del Tesoro de "un solo clic" con casi 40.000 millones de dólares en activos.

Hace dos años, TLT pagaba sólo el 1,3%. ¿Quién compraba esto con tan poco rendimiento? Nosotros no.

Avancemos hasta hoy. TLT paga un más respetable 3,7%. Sin embargo, es uno de los ETF más odiados del planeta, porque hizo perder dinero a los inversores durante los dos últimos años.

No es broma. Es un caso de amar lo alto y odiar lo bajo. Bueno, nos intriga TLT al 3,7%. Pero podemos hacer algo mejor, considerando los valores sustitutivos de los bonos.

Se trata de valores, como los servicios públicos, que cotizan como bonos. Pero son empresas reales que pueden generar flujos de caja. Lo que significa que, no sólo sus precios son bajos hoy en día, sino que tienen más margen de ganancias que un simple fondo de bonos.

El fondo SPDR Select Sector Fund, favorito de los inversores, por ejemplo, paga un 3,4%. XLU tiene el quién es quién de los valores de servicios públicos como NextEra Energy, Southern Co y Duke Energy.

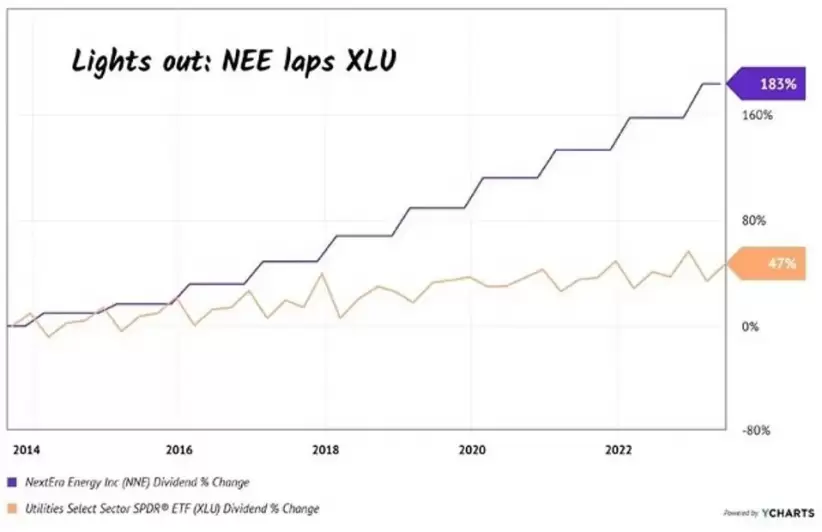

Puestos a elegir entre XLU y TLT, me quedo con XLU por su potencial alcista. El ETF aumentó su dividendo un 47% en la última década. Cuanto mayor sea el dividendo, mayor va a ser el precio de las acciones.

Pero ¿por qué detenernos en XLU cuando podemos elegir sus mejores participaciones? NEE es la empresa de servicios públicos cuyo dividendo crece más rápidamente del planeta. La empresa aumentó su dividendo un 183% en los últimos diez años. ¿Por qué no simplificamos y nos detenemos en NEE, la mantequilla trufada de los valores de servicios públicos?

Los estudiantes del imán de los dividendos conocemos esta historia. Con el tiempo, el aumento de los pagos arrastra al alza el precio de las acciones. Son imanes que tiran de las acciones hacia arriba.

En los últimos 10 años, NEE generó un 344% de rentabilidad total (dividendos incluidos). Superó a XLU, que obtuvo un 137% en el mismo periodo.

NEE crece más rápido porque es una empresa de servicios públicos mejor. Su división NextEra Energy es uno de los mayores inversores en energías renovables del mundo, con 67 gigavatios en funcionamiento. Por su parte, NEE gestiona la empresa regulada Florida Power and Light, que apuesta fuerte por la energía solar, la más barata del Estado.

Kirk Crews, Director Financiero, es mi héroe en materia de dividendos porque es el que más rápido aumenta los beneficios en el sector de los servicios públicos. Kirk también "lleva la voz cantante" en cuanto a la cantidad de dinero que va a repartir en los próximos años.

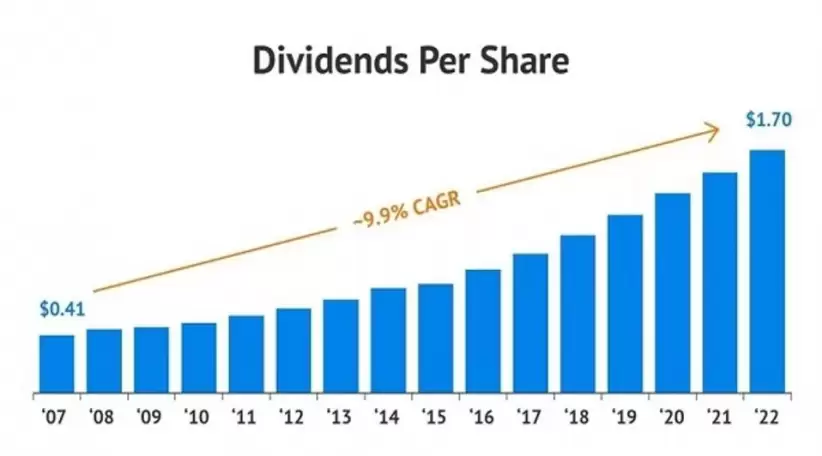

Nuestro hombre de los dividendos dijo recientemente que espera que NEE pague un 10% más anualmente hasta al menos 2024. Esto es coherente con los últimos 15 años de crecimiento de los dividendos de la empresa, que fueron (por utilizar un término técnico) ¡excelentes!

Así es. Los inversores en NEE disfrutaron de un crecimiento de los dividendos por acción del 9,9% cada año desde 2007:

La rentabilidad actual de NEE tiende a mantenerse estable porque el imán de dividendos de las acciones tira de su precio al alza. El 2,8% que paga actualmente es bastante bueno en términos históricos. Podemos agradecer el reciente retroceso al aumento de las tasas de interés.

Los contrarios guiamos nuestras carteras mirando por el parabrisas y no por el retrovisor. Y el camino que le queda por recorrer a NEE parece tranquilo y despejado. Si tomamos su rentabilidad actual del 2,8% y añadimos el crecimiento previsto de los dividendos del 9,9%, vemos una rentabilidad anual del 12,7% en el futuro inmediato:

Y esa es la base. Una rentabilidad anual mínima del 12,7% es difícil de superar. Apúntanos a este dividendo Cadillac, ¡antes de que vuelva a ser popular!

*Con información de Forbes US