Las acciones de Netflix tuvieron un año bastante bueno, subiendo casi un 40%, ya que la empresa sorteó con éxito un breve desplome de suscriptores tras el Covid-19. Esto se compara con su rival Disney, que ganó alrededor de un 12% en el mismo periodo. La reactivación de Netflix fue impulsada por sus medidas enérgicas contra el uso compartido de contraseñas y la expansión de su oferta de streaming con publicidad, que está ayudando a la empresa a monetizar de forma óptima a los clientes sensibles al precio. En esta nota, echamos una ojeada a cómo está resultando para Netflix la estrategia basada en la publicidad.

El plan con publicidad ofrece una sólida propuesta de valor para los clientes, ya que su precio es de 7 dólares al mes en EE.UU. Este plan cuenta ahora con 40 millones de usuarios, frente a los 23 millones de enero. Netflix afirma que los servicios con publicidad representaron alrededor del 40% de todas sus altas en el último trimestre en los mercados donde se ofrecen.

También está tratando de impulsar el engagement de su servicio con publicidad recompensando a quienes se dan atracones de series ofreciéndoles un episodio sin publicidad después de que hayan visto tres episodios anteriores seguidos. La empresa también aumentó la resolución del plan con publicidad a una calidad de video de alta definición completa, la misma que la de su plan estándar sin publicidad.

Además, está redoblando sus esfuerzos en tecnología publicitaria, indicando que planea introducir su propia plataforma a finales del año que viene.

Esta medida sustituirá a la tecnología de Microsoft utilizada actualmente para ofrecer publicidad. Netflix también está buscando contenidos que se adapten mejor a la publicidad. Por ejemplo, el gran impulso a la retransmisión de deportes en directo podría explicarse en parte por la necesidad de hacer crecer su negocio publicitario.

La empresa planea emitir dos partidos de la NFL el día de Navidad de 2024, seguidos de al menos uno tanto en 2025 como en 2026. La compañía tiene derechos sobre WWE Raw, así como sobre eventos de tenis, golf y boxeo. Es posible que muestre anuncios en estas retransmisiones deportivas, independientemente de si los abonados utilizan el plan con publicidad o no.

Además se espera que el plan con publicidad genere más ingresos por usuario que algunos de los planes sin publicidad, ya que los ingresos adicionales por publicidad superarán con creces cualquier descuento aplicado a este nivel de servicio. Según estimaciones de eMarketer, los ingresos publicitarios por usuario para el plan con publicidad alcanzarán los 70,50 dólares en 2024.

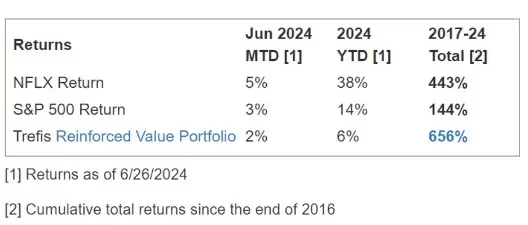

Las acciones de NFLX registraron fuertes ganancias del 25%, subiendo desde niveles de 540 dólares a principios de enero de 2021 hasta alrededor de 670 dólares en la actualidad, frente a un aumento de aproximadamente el 45% del S&P 500 en este periodo de tres años.

Los planes con publicidad ayudaron a la empresa a reactivar sus tasas de crecimiento tras una pausa posterior a la crisis del Covid-19. Sin embargo, el aumento de las acciones de NFLX no fue consistente. La rentabilidad fue del 11% en 2021, del -51% en 2022 y del 65% en 2023. En comparación, los rendimientos del S&P 500 fueron del 27% en 2021, del -19% en 2022 y del 24% en 2023, lo que indica que NFLX tuvo un rendimiento inferior al del S&P en 2021 y 2022. De hecho, superar consistentemente al S&P 500 -tanto en tiempos buenos como malos- fue difícil en los últimos años para acciones individuales, incluidos otros pesos pesados del sector de servicios de comunicación como GOOG, META y TMUS, e incluso para las estrellas de megacapitalización TSLA, MSFT y AMZN.

Aunque pensamos que las acciones podrían subir ligeramente si superan los beneficios, creemos que están sobrevaloradas. Al precio actual de mercado de unos US$ 670 por acción, Netflix cotiza a unas 40 veces los beneficios futuros, lo que es un poco caro en nuestra opinión. Aunque los resultados recientes de Netflix fueron buenos, con unos beneficios en el primer trimestre de 2024 mejores de lo esperado, y con su base total de abonados creciendo un 16% interanual hasta casi 270 millones de usuarios, hay motivos de preocupación. El crecimiento del gasto de los consumidores parece estar retrasándose, con un aumento de la métrica de alrededor del 0,2% en abril tras una subida de alrededor del 0,7% en marzo.

Además, la tasa de desempleo en EE.UU. también experimentó un ligero repunte, situándose en el 4% en mayo, frente al 3,9% de abril. Estas tendencias podrían pesar sobre actores como Netflix, que dependen de la fuerte confianza de los consumidores. También podría ver enfriarse el crecimiento de sus suscriptores, ya que es probable que el impacto de su aceleración de los anuncios de suscriptores procedente del doble impacto de la ofensiva contra el uso compartido de contraseñas y los niveles de publicidad acabe estabilizándose.

Tenemos una estimación de precio de 528 dólares para Netflix, lo que supone un 21% por debajo del precio de mercado. Consulte nuestro análisis "Valoración de Netflix: ¿Caro o barato?" sobre lo que está impulsando nuestra estimación de precio para para esta compañía. Además, revise el análisis de los "Ingresos de Netflix" y sobre la tendencia de los mismos.