Los bonos corporativos pueden ser un valioso componente de una cartera de jubilación. Permiten asegurar rendimientos atractivos durante periodos que van de unos pocos a muchos años. Esto contrasta con instrumentos como los certificados de depósito y los fondos del mercado monetario, cuyos rendimientos descienden cuando bajan las tasas de interés.

Otra característica atractiva de esta clase de activos es la disponibilidad de marcadores específicos para medir el riesgo de los bonos individuales disponibles para su consideración.

Riesgo crediticio y rendimiento correspondiente

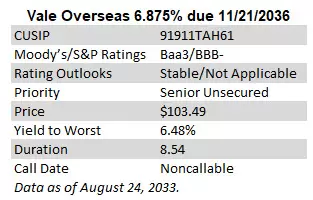

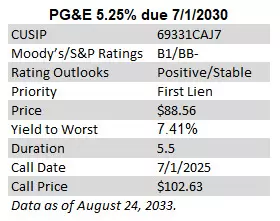

Los cuatro bonos que se enumeran a continuación proceden de las recomendaciones publicadas en el boletín Income Securities Investor. Se enumeran en orden de mayor a menor calificación crediticia, según las asignaciones de Moody's y Standard & Poor's.

Las calificaciones tienen en cuenta el riesgo de impago (falta de pago íntegro y puntual de los intereses o del principal) y la pérdida esperada del principal en caso de impago. La pérdida de capital esperada depende en parte de la prioridad en la estructura de capital, ya que los bonos de primer rango sufren por término medio una pérdida menor que los bonos senior no garantizados.

Para poner estos riesgos en perspectiva, los registros históricos de Moody's (1983-2022) muestran una incidencia del 0,0% de impago en el plazo de un año para los emisores con calificación A. Los porcentajes correspondientes son del 0,2% para Baa, del 0,9% para Ba y del 3,2% para B.

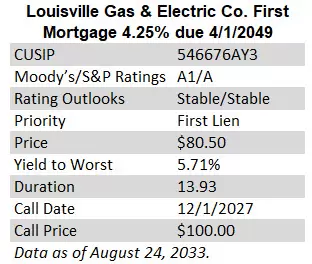

Puede limitar el riesgo de impago controlando las rebajas de calificación, que indican que el riesgo está aumentando. Observá que todos los bonos que se muestran a continuación tienen perspectivas de calificación Estables o Positivas en la actualidad. Esto sugiere que las rebajas de calificación son inesperadas en los próximos uno o dos años, salvo que se produzcan perturbaciones que probablemente sean imprevisibles para las agencias de calificación.

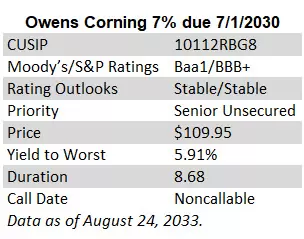

Cuanto más baja es la calificación crediticia, más alto es el rendimiento medio de los bonos de la categoría de calificación. En resumen, se le compensa con un rendimiento adicional a medida que acepta una mayor exposición al riesgo de crédito.

Esta correlación no es perfecta a nivel de bono individual; algunos bonos con calificación A- rinden más que algunos bonos con calificación BBB+, por ejemplo. Pero el rendimiento aumenta en la siguiente lista a medida que se pasa del primer bono (con la calificación más alta) al último (con la calificación más baja).

Riesgo de amortización anticipada

"Yield-to-worst" es la medida específica del rendimiento que aparece en la lista. Tiene en cuenta no sólo el precio, el tipo del cupón (4,25% para la primera emisión) y la fecha de vencimiento (1 de abril de 2049 para ese bono), sino también la posibilidad de que el emisor ejerza su opción de amortizar (o "calificar") el bono antes de su vencimiento. Como se indica en las descripciones de los bonos, dos de la lista no son rescatables hasta su vencimiento.

La fecha inicial en la que el emisor puede ejercer su derecho a reclamar el bono y el precio al que esa opción es inicialmente ejercitable se muestran para los dos bonos rescatables.

Riesgo de tasas de interés

Además del riesgo de impago y del riesgo de compra, los inversores en bonos corporativos deben ser conscientes del riesgo de las tasas de interés. Como nos recuerdan con frecuencia las publicaciones financieras, cuando las tasas de interés suben, los precios de los bonos bajan.

En general, cuanto más largo sea el vencimiento de un bono, cuanto más alto sea su rendimiento, cuanto más bajo sea su cupón, más sensible será su precio a un cambio de una magnitud determinada en las tasas de interés. La rescatabilidad también afecta al riesgo de tasas. La "duración" es una medida resumida de la sensibilidad a las tasas; cuanto mayor sea la cifra, mayor será la sensibilidad.

La lista que figura a continuación está ordenada de mayor a menor riesgo de tasas de interés.

Otras consideraciones

Teniendo en cuenta el riesgo comparativo de cada emisión recomendada, la considero adecuada para inversores de riesgo bajo, medio o alto. (Algunas emisiones se consideran adecuadas para más de una categoría.)

Dado que los pagos de intereses de los bonos corporativos suelen estar sujetos a impuestos sobre la renta ordinaria, son los más adecuados para las cuentas con impuestos diferidos. Los inversores que tengan previsto utilizar los cupones de los bonos corporativos de forma corriente deberían considerar la posibilidad de poseerlos junto con otras inversiones de renta que tengan derecho a un tratamiento fiscal más favorable.

Ejecución

Para ejecutar una operación con un bono corporativo a través de su agente de bolsa, es útil tener a mano su número CUSIP, tal y como se indica en la siguiente lista. (Las siglas significan Comité de Procedimientos Uniformes de Identificación de Acciones). Teniendo en cuenta todas las compensaciones de riesgo y rendimiento mencionadas anteriormente, ¡mucho éxito como inversor en bonos corporativos!

Recomendaciones sobre bonos corporativos

Los pagos de intereses de estas emisiones tributan como ingresos ordinarios.

Louisville Gas & Electric Company (LG&E) y su empresa hermana Kentucky Utilities Company (KU) forman parte del grupo PPL. LG&E es una empresa de servicios públicos regulada que presta servicio a aproximadamente 1,3 millones de clientes. La empresa suministra gas natural y electricidad a clientes de Louisville y los condados circundantes. Esta emisión es adecuada para carteras de bajo riesgo con impuestos diferidos.

Owens Corning es un importante productor de materiales de construcción residencial y comercial, refuerzos de fibra de vidrio y materiales de ingeniería para sistemas compuestos. Sus productos incluyen aislamientos, tejados, refuerzos de fibra de vidrio y otros materiales para los mercados residencial, industrial y comercial. Este bono es adecuado para carteras de riesgo medio con impuestos diferidos.

Vale Overseas Ltd. Es una empresa minera con sede en Brasil. Produce y suministra carbón térmico y metalúrgico. Esta emisión es adecuada para carteras de riesgo medio con impuestos diferidos.

PG&E (PCG) es un holding de empresas de servicios públicos. Su principal filial operativa es Pacific Gas and Electric Company (PG&E), la empresa de servicios públicos del norte y centro de California. Casi 18 meses después de hundirse bajo un pasivo de 30.000 millones de dólares por los incendios forestales de California provocados por sus equipos, PCG apareció de la quiebra el 1 de julio de 2020. Esta emisión es adecuada para carteras de riesgo medio con impuestos diferidos.

Los datos proceden de fuentes consideradas fiables, pero no podemos garantizar su exactitud.

*Con información de Forbes US